Debilidad institucional y Grado de Inversión

El Índice Global de Estado de Derecho 2023 reveló que el país con mejor puntuación en la regió ... Leer Más >>

Años anteriores, el entonces Ministerio de Hacienda y actualmente de Economía y Finanzas (MEF), había estimado que de los US$ 16.000 de los recursos captados por el sistema financiero en Paraguay, alrededor de US$ 3.400 millones, corresponderían a fondos del sistema previsional. De este volumen, más del 70% se encontraban concentrados en pocos activos como los préstamos a afiliados y los Certificados de Depósito de Ahorro (CDAs). Además, es importante mencionar que, las entidades cuentan con un Patrimonio Neto total equivalente al 9,2% del Producto Interno Bruto (PIB), de acuerdo con datos dados a conocer recientemente por la cartera económica.

Entre los principales argumentos esgrimidos por el Poder Ejecutivo para la presentación ante el Congreso Nacional del proyecto de Ley “por el cual se reglamenta el rol supervisor del Estado a las Entidades de Jubilaciones y Pensiones, en cumplimiento del Artículo 95 de la Constitución de la República” se destacan:

- La heterogeneidad del sistema previsional paraguayo que, ante la ausencia de una supervisión centralizada y un marco regulatorio incompleto se convierte en una barrera importante para avanzar en los desafíos que enfrenta el sistema de pensiones, especialmente para precautelar los recursos que pertenecen a los trabajadores y sus familias.

- El sistema se encuentra actualmente desfinanciado, con baja cobertura, con profundas inequidades, y con importantes debilidades en la gestión de los riesgos asociados a sus inversiones, generando un riesgo para el cumplimiento de las obligaciones.

- Los recursos de 1.1 millones de personas no cuentan con supervisión (955 mil aportantes y 176 mil jubilados y pensionados) que, de no implementarse medidas, se está poniendo en riesgo la jubilación de millones de paraguayos.

• Alcances de la propuesta normativa

Conforme con el proyecto de Ley, el objetivo principal de la Superintendencia es la regulación y supervisión prudencial de la administración de los recursos financieros y no financieros de las Entidades de Jubilaciones y Pensiones (EJP) Públicas y Privadas. Ello, con el fin de proteger el ahorro de los afiliados activos, jubilados y pensionados para que sean administrados bajo criterios de seguridad, liquidez y rentabilidad, como requisitos fundamentales para asegurar la estabilidad del sistema, a través de medidas adecuadas que fortalezcan la gestión financiera de estas instituciones.

En tanto que la figura de la Superintendencia se establece como un órgano técnico especializado en la fiscalización y supervisión de las Entidades de Jubilaciones y Pensiones, con funciones que abarcan la supervisión técnica, actuarial, operativa, jurídica y financiera, refiere otra parte del proyecto.

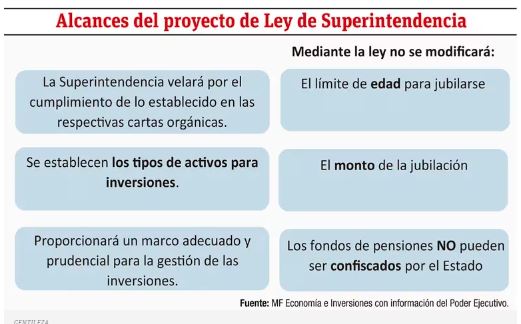

Varios han sido los puntos puestos en el centro del debate tras darse a conocer la propuesta. Desde el Ministerio de Economía y Finanzas aclararon los puntos de intervención y funciones del órgano como que la Superintendencia velará por el cumplimiento de lo establecido en las respectivas cartas orgánicas; se establecen los tipos de activos para inversiones; además, de proporcionar un marco adecuado y prudencial para la gestión de las inversiones.

Enfatizaron que la Ley no modificará el límite de edad para jubilarse ni el monto de la jubilación. Los fondos de pensiones no pueden ser confiscados por el Estado.

Entre uno de los principales apartados debatidos se destaca el Artículo 11- Régimen de inversiones, mediante el cual se establece que las Entidades de Jubilaciones y Pensiones (EPJ) deberán cumplir sus funciones de gestión de inversiones, utilizando conceptos de manejo de riesgos basados en la diversificación y la gestión de activos tal que satisfaga las obligaciones derivadas del pasivo, protegiendo los intereses de los afiliados (ver infografía).

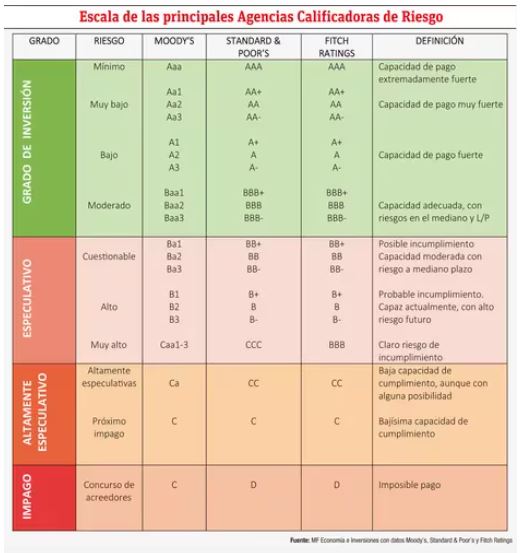

El proyecto, conforme al mismo artículo, remarca que, con base en los principios prudenciales de seguridad, liquidez y rentabilidad, la Superintendencia establecerá, por reglamentación, los límites por tipo de activos y por tipo de emisor, como porcentaje del fondo a aplicarse a la inversión. Los límites pueden, además, incluir parámetros relacionados con el patrimonio o el pasivo del emisor. Así también, establecerá las condiciones de elegibilidad para todos los tipos de activos.

Los límites de inversión podrán hacer distinciones en cuanto a fondos de entidades públicas y privadas, atendiendo la naturaleza y características de los planes de beneficios que ellos contemplen. Los fondos de las entidades de jubilaciones y pensiones no estarán sujetos a montos o porcentajes mínimos de inversión en ningún activo o emisor.

Fuentes consultadas señalaron que tal como se contempla en el Artículo 11, el apartado establece el listado de los tipos de activos posibles a invertir y otorga a la Superintendencia la facultad de reglamentar los parámetros y criterios siguiendo los principios prudenciales de seguridad, liquidez y rentabilidad.

En cuanto a límites de inversión, la Superintendencia regulará los límites máximos, lo cual es coherente con los principios financieros para garantizar un manejo prudente de los recursos. Sin embargo, establecer límites mínimos de inversión no es recomendable debido a que restringiría la libertad de elección y la flexibilidad de las EJP.

Es de recordar que cada entidad tiene su propia estrategia de inversión y sus necesidades específicas en función de su perfil de riesgo y sus objetivos financieros. De hecho, obligar a mantener inversiones en instrumentos determinados podría limitar la capacidad de las entidades para adaptarse a las condiciones del mercado y aprovechar oportunidades de inversión más viables y rentables.

• Desafíos y perspectivas

Para el especialista y consultor de cajas previsionales, Víctor Molinas, la creación de la Superintendencia de Pensiones y Jubilaciones representa desafíos significativos. “Uno de ellos es contar con los recursos necesarios para la creación de un supervisor robusto y asegurar la presencia de profesionales altamente capacitados y especializados para abordar la complejidad del sector. Además, a diferencia de otras leyes financieras que se aplican a empresas de adhesión como es en Bancos y Seguros, en el ámbito de Pensiones cada institución tiene su propio marco normativo, abarcado un espectro muy amplio de modelos (planes obligatorios, complementarios, voluntarios, de beneficio definido, capitalización) lo que implica la necesidad de un análisis individualizado para comprender y regular eficazmente la situación específica de cada entidad”, enfatizó el profesional.

Otro punto, agregó Molinas, es definir cómo implementar adecuaciones que requieran modificaciones legales, ya que actualmente el proyecto de Ley no establece quién es el responsable de presentar dichos proyectos al Congreso.

En el ámbito de las inversiones, el especialista y consultor sostuvo que la implementación de la nueva regulación también presenta desafíos considerables. “Dado el nivel de desarrollo aún incipiente del mercado de capitales en Paraguay, será crucial llegar a consensos sobre las mejores alternativas para gestionar los recursos. La tarea incluirá explorar opciones adecuadas que se alineen con la realidad del país, considerando la diversidad de factores en juego y asegurando una gestión efectiva de los recursos financieros”, enfatizó Molinas.

Agregó que la presencia de una Superintendencia conlleva varios beneficios para las inversiones, en general. En primer lugar, proporciona un marco regulatorio sólido que fomenta la transparencia y la eficiencia en el sector de pensiones. “La supervisión y regulación activas de la Superintendencia pueden contribuir a evitar malas inversiones y prácticas financieras riesgosas, fortaleciendo la estabilidad del sistema financiero en su conjunto. La gestión adecuada de los fondos de pensiones también puede impulsar el desarrollo del mercado de capitales, ofreciendo nuevas oportunidades de inversión y promoviendo un crecimiento económico más sostenible”, sostuvo el Víctor Molinas.

Finalmente, la creación de una Superintendencia de Pensiones y Jubilaciones se constituirá en un paso importante dentro del proceso de crecimiento y desarrollo del país, al considerar que el oportuno manejo del volumen de los recursos jubilatorios permitiría el financiamiento de proyectos y planes de impacto socioeconómico.